Gastbeitrag aus dem Bankmagazin: Die Revolution kommt

Der Finanz- und Vorsorgebedarf von Bankkunden lässt sich immer präziser aus den Kundendaten ableiten. Mithilfe von Data Analytics und Künstlicher Intelligenz lassen sich konkrete Gesprächsanlässe ermitteln. Damit dreht sich der Retail-Vertrieb von einer primär Inbound-orientierten Welt in einen echten Outbound-Vertrieb.

Der Blick auf die wesentlichen Weiterentwicklungen im deutschen Retailbanking zeigt, dass – neben der immerwährenden Aufgabe, den Vertrieb zu mobilisieren – Digitalisierung und Omnikanal weiterhin die wohl prägendsten Aufgabenstellungen sind.

Einerseits wird versucht, mehr Vorgänge an der Schnittstelle zum Kunden über vollständig digital aufgesetzte Prozesse abzufangen. Kundinnen und Kunden von Banken und Sparkassen können also sowohl Service- als teilweise auch Beratungsstrecken im Selbst-Service durchlaufen – zumindest theoretisch.

Denn vielfach führt das reine Angebot digitaler Prozessstrecken, etwa im Kontext Service, nicht zwingend dazu, dass Kunden diese Prozesse dann auch finden, nutzen und sich somit im weitesten Sinne tatsächlich „selbst bedienen“.

Und auch wenn einige Branchenexperten an anderer Stelle aktuell einmal mehr die „Renaissance der Filiale“ ausrufen, so wissen Insider und Praktiker, dass es sich dabei vor allem um eine Renaissance von stationär erbrachter Serviceleistung handelt. Eine zweischneidige Renaissance also, wenn man bedenkt, dass bislang alle Konzepte, die es sich zum Ziel gesetzt haben, den Kunden von Service in Sales zu drehen, nur von bescheidenem Erfolg gekrönt waren.

Andererseits setzt sich die Erkenntnis durch, dass in Bezug auf die Kanäle zu Kundinnen und Kunden mehr Pluralität angemessen ist: Vielerorts hat man sich in diesem Zusammenhang allerdings bereits von dem früher oft proklamierten Anspruch „für jeden Kunden jede Leistung zu jeder Zeit über jeden Kanal“ wieder entfernt.

Denn dieser Anspruch war kaum realistisch oder ließ sich in einem bezüglich Profitabilität ohnehin engen Geschäftsfeld wie dem Retailbanking kaum wirtschaftlich abbilden. Trotz alledem wird wohl niemand (mehr) leugnen, dass für die klassischen, ehemals primär Filial-fokussierten Banken und Sparkassen das Erfordernis gegeben ist, ihrer Kundschaft über mehr als nur den Filialkanal Beratung und Abschlussmöglichkeiten anbieten zu können.

Wobei sich zeigt, dass Kunden trotz Kanalvielfalt vor allem fallabschließende Prozesse im Sinne von „Thema erledigt“ präferieren und das Thema „Kanalwechsel innerhalb eines laufenden Prozesses“ aus Kundensicht in nur wenigen Fällen relevant ist.

KONTAKTINITIIERUNG WIRD WEITERENTWICKELT

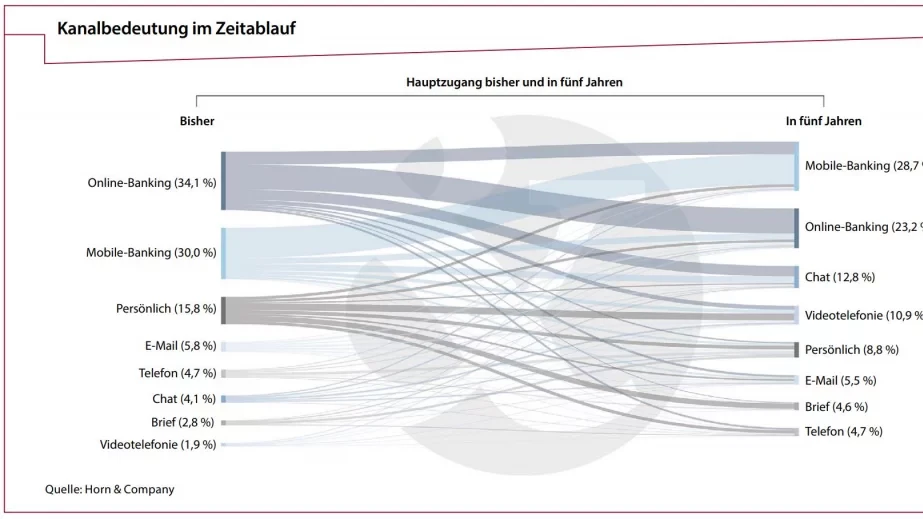

Im Ergebnis haben sich neue Wege für die Kundschaft zum Geldhaus und damit auch neue Wege vom Geldhaus zur Kundschaft etabliert, um in Kontakt treten zu können. Studien – im Rahmen der Customer Insights-Survey befragt Horn & Company mehrmals im Jahr über 2.000 Verbraucher zu ihrem Verhalten als Bankkunden – zeigen präzise auf, wie sich die Kanalnutzung bei der Interaktion zwischen Bank und Kunde künftig verändern wird.

Die Analyse der Kanalaffinitäten (siehe Grafik) macht das eindrücklich klar: Kundinnen und Kunden steigern auch mit Blick auf die Situation in fünf Jahren weiterhin den Einsatz der digitalen Kanäle, wobei der Videotelefonie und dem Chat die stärksten Bedeutungszuwächse zuteilwerden dürften.

Wichtig ist aber auch die Frage, welche Kanäle künftig die Institute nutzen möchten, um Kunden möglichst passgenau und treffsicher über Angebote und Lösungen für den Kundenbedarf zu informieren.

Nutzung neuer Kanäle in der Kundenansprache

Die ambitionierten Häuser und Bankengruppen haben sich längst auf den Weg gemacht, um in der Kundenansprache nicht nur neue Kanäle zu nutzen, sondern grundsätzlich neue Wege zu gehen. Mithilfe umfassender Kundendaten werden für verschiedene Produkte und Bedarfscluster systematisch Affinitäten des Einzelkunden ermittelt, sofern dieser die Zustimmung dazu gibt.

Datenbasierte Ansprachethemen und Gesprächsanlässe

Auf Basis dieser qualifizierten Einschätzung lassen sich datengestützt die jeweils ideal passenden Ansprachethemen und somit konkrete Gesprächsanlässe ableiten. In Kombination mit Daten zu den Kosten einer Ansprache, differenziert nach den verschiedenen Kanälen, der Abschlusswahrscheinlichkeit und dem Ertragspotenzial der jeweiligen Leistung bei Abschluss im Zeitablauf kann dann vorurteilsfrei und objektiv entschieden werden, über welchen Kanal welcher Anlass an die Kundin oder den Kunden ausgespielt wird.

Derartige Vorgehensweisen erweisen sich in der gelebten Praxis bereits heute als überlegen: So führt zwar auch hier nicht jeder aufgegriffene Anlass sicher zu einem Abschluss. Aber die Abschlussquoten der über Data Analytics ermittelten Anlässe schlagen in jedem Fall die herkömmlichen, eher expertenbasierten Ansätze. Das ist bemerkenswert, wenn man bedenkt, dass die Algorithmen in Summe noch wenig trainiert sind und damit ihr volles Potenzial noch nicht entfalten.

Weiterentwicklung der Algorithmen

Ebenso steht bereits die nächste Ausbaustufe der Algorithmen in den Startlöchern: Bisher ist die erwartete Affinität im Hier und Jetzt der entscheidende Faktor für die Anspracheentscheidung – eine Art datenbasierte Momentaufnahme. Damit sind die bisherigen Entscheidungen des Systems jedoch nur wenig von einer langfristigen Perspektive, zum Beispiel einem Customer Lifetime Value, geprägt.

Aber auch dafür gibt es bereits Denkmodelle und konkrete Lösungsansätze, die auch Horn & Company derzeit gemeinsam mit Banken und Sparkassen entwickelt. Es ist nur eine Frage der Zeit, bis die langfristigen Aspekte bei Auswahl und Priorisierung der Anspracheanlässe berücksichtigt werden können.

BERATER TRAGEN EINE NEUE VERANTWORTUNG

Wenn Gesprächsanlässe in Zukunft mehr und mehr technologiebasiert kommen und nicht mehr von der Beraterin oder dem Berater selbst analysiert und erkannt werden müssen, dann hat das Einfluss auf das Stellenprofil der Mitarbeitenden im Bankvertrieb. Der vielleicht wesentlichste Aspekt dabei dürfte sein: Outbound, also die Kundenansprache auf Initiative der Bank oder Sparkasse, gewinnt an Bedeutung. Kundenbefragungen von Horn & Company spiegeln wider, dass genau das von einem Geldhaus erwartet wird: Qualifizierte und damit begründete Initiative des Beraters wird schon heute von vielen Kunden als Treiber für Kundenzufriedenheit bewertet. Übrigens wird dies deutlich höher gewichtet als das Kriterium eines persönlich bekannten Ansprechpartners im Institut. Der Berater muss vielmehr einen erkennbaren Mehrwert liefern.

Vorbereitung auf die Outbound-Welt

Auf diese Outbound-Welt muss die Vertriebsorganisation vorbereitet sein, weil sich Rahmenbedingungen und Schwerpunkte im Vertrieb verändern. Einerseits dürften zumindest langfristig Themen wie Kundensegmentierung an Bedeutung verlieren beziehungsweise müssen gänzlich neu gedacht werden: Segmentierungsmodelle, bei denen im Ergebnis ein Berater eine Anzahl zu bearbeitender Kundenverbünde zugewiesen bekommt, um deren Belange er sich nach eigenem Ermessen bestmöglich kümmern soll, sind dann nicht mehr passend.

Vielmehr wird Segmentierung endlich wirklich dynamisch und zu mehr als einem Sortiermodell eingehender Kundenanfragen, weil etwa die analysierten Anspracheaffinitäten Teil der Segmentierung selbst sind und – im Zielbild – eher die Anzahl zu bearbeitender Anlässe die Vertriebsaufgabe der Berater definiert, nicht die Anzahl der Kunden.

Veränderung der Kernaufgaben der Berater

Die Kernaufgabe der Beraterinnen und Berater ändert sich. Sie müssen die identifizierten Vertriebsanlässe aufgreifen und durch ihre Beratungsleistung veredeln: Man darf künftig bei den datenbasiert ermittelten Anlässen sicher davon ausgehen, dass es eine grundsätzliche Anspracheberechtigung gibt. Dieses berechtigte Anliegen aber in das Bewusstsein des Kunden zu überführen, ihm Mehrwert bei der Schließung seiner Bedarfslücke zu verschaffen und ihn beratend und überzeugend auf seinem Weg zum Produktabschluss zu begleiten, werden die neuen Herausforderungen des Vertriebs.

Neue technische Möglichkeiten und ihre Auswirkungen

Wer durch die neuen technischen Möglichkeiten eine Abwertung der Vertriebsaufgabe sieht, ist auf dem Irrweg. Das Gegenteil dürfte der Fall sein. Trotzdem wird vertriebliche Leistung auch aus Sicht der Vertriebssteuerung transparenter und besser bewertbar, die zu bearbeitende Vertriebsaufgabe besser kalkulierbar und der realisierte Vertriebserfolg bewertbar und vor allem: vergleichbar! Zudem kann eine Vertriebssteuerung künftig auch selbst unmittelbaren Einfluss auf den Vertriebserfolg nehmen – je nachdem, wie qualifiziert und stark die Affinitäten sind, die am Ende in Form eines Anspracheauftrags an den Vertrieb ausgespielt werden. Die benötigte Vertriebsressource ist dann nicht länger bestimmt von reinen Mengenvariablen, sondern auch von qualitativen Aspekten, die exogen vorgegeben werden können. Dann wäre Vertrieb eine mathematisch berechenbare Vertriebsgleichung, deren Optimum es zu finden gilt.

Aber seien wir ehrlich: So weit wird es nicht kommen. Denn Tatsache ist auch: Die Qualität von Data Analytics ist immer nur so gut wie die Daten, die zugrunde gelegt werden können. Hier ist vielerorts noch ein weiter Weg zu gehen. Und nicht wenige Banken und Sparkassen arbeiten bereits mit Beratungshäusern an Initiativen, um Umfang und Qualität der Datenbasis systematisch zu professionalisieren. Die angekündigte Revolution im Retail-Vertrieb kommt in der Praxis dann also doch eher schleichend daher. Aber sie kommt, das ist sicher!

Erschienen in Bankmagazin 6/2024